- Недвижимость

- Об ассоциации

- Риэлторы

- Новости

- Сервисы

- Статьи

Главная / Статьи / Полезная информация о недвижимости и сделках с недвижимостью / Кому и какие налоги платить при покупке и продаже квартирыКому и какие налоги платить при покупке и продаже квартиры

19.07.2019

Оглавление

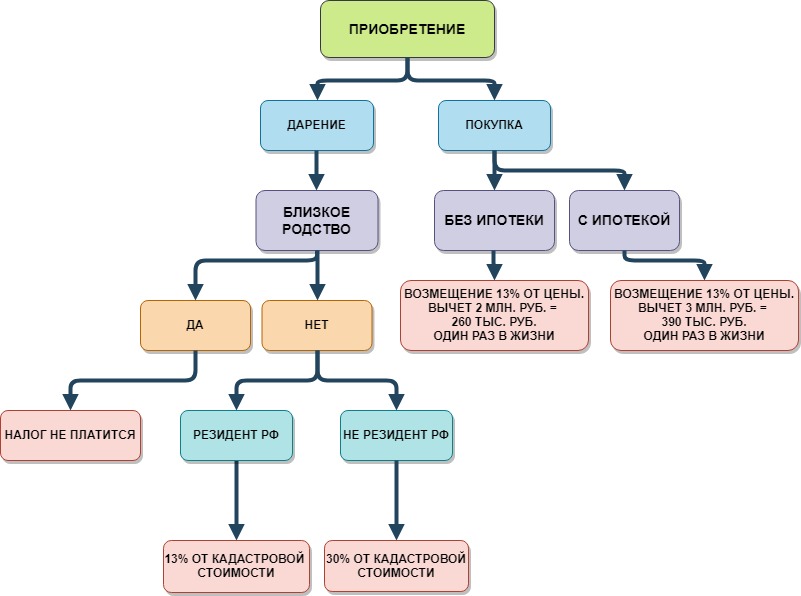

- Налоги при приобретении недвижимости (дарение, покупка).

- Калькулятор расчета налогов при продаже квартиры.

- Налоги при покупке квартиры в новостройке.

- Налоги при продаже одного и покупке другого жилья в этом же году.

- Налоговый вычет при покупке и продаже недвижимости.

- Как рассчитать налоговый вычет при продаже и покупке жилья с 2025 года с примерами.

- Подробно про налог и вычет при продаже ипотечной квартиры.

Рассказываем о налогах при продаже или покупке жилья простым языком, с объяснением в схемах.

Вне зависимости от причины перехода права собственности в отношении жилой недвижимости сопровождающие этот переход операции подразделяются на приобретение и отчуждение. Производя отчуждение (продажу, дарение) жилой собственности недавний ее владелец при обозначенных условиях (схема ниже) должен выплатить государству налог – на прибыль, если бывший собственник является юрлицом или на доходы (НДФЛ), если квартира принадлежала физлицу.

Калькулятор расчета налогов при продаже квартиры

Сразу приведем калькулятор для рассчета налогов от продажи квартиры. А затем в схемах распишем как и что считается, когда нужно платить, а когда нет.Налоги при приобретении недвижимости (дарение, покупка)

Пояснение схемы:

*Налоговыми резидентами РФ являются россияне и граждане иных государств, если они более полугода (свыше 183 суток) за двенадцатимесячный период находятся в России. Период нахождения физлица в России считается беспрерывным при его выезде за границы РФ для обучения, прохождения лечения или осуществления трудовых обязанностей сроком менее шести месяцев, т.е. краткосрочно (ст.207 п.2 Налогового кодекса). Налоговая ставка для физлиц-резидентов РФ до 2025 года составляла 13%, после – 13% и 15% (ст.224 п.1.1 Налогового кодекса).

**Налоговыми нерезидентами РФ признаются, соответственно абзацу выше, россияне и иностранцы, находившиеся в России непрерывно менее полугода (т.е. менее 183 дней). С физлиц-нерезидентов РФ взымается налоговая ставка 30% размера (ст.224 п.3 Налогового кодекса). Также нерезидентам не доступен имущественный вычет по налогам, равный миллиону рублей (письмо Минфина за №03-04-05/53035).

Способ перехода на пониженную налоговую ставку для нерезидента – осуществление сделки дарения жилья в пользу близкого родственника-резидентом РФ, а затем проведение сделки продажи квартиры от имени одаряемого.

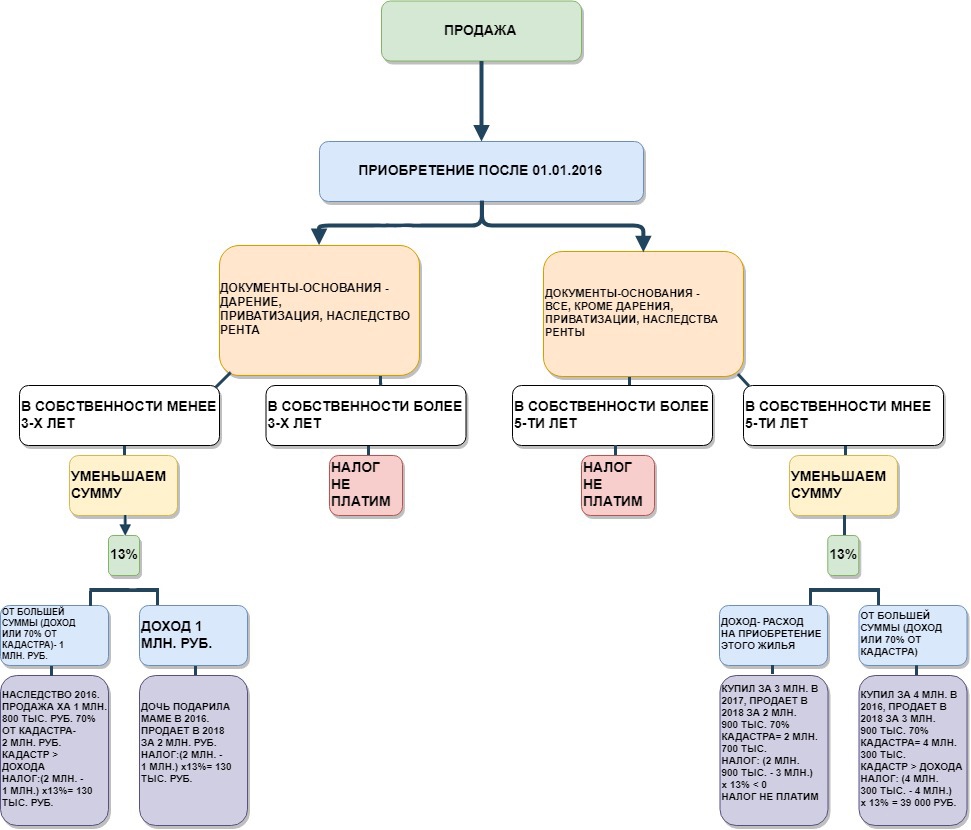

Налоги при продаже недвижимости

С января 2025 года в России к налоговой ставке 13% добавлена 15-процентная ставка НДФЛ, действующая при доходе выше 2,4 млн руб. (ст.2 закона №176-ФЗ от 12.07.2024).Отметим, что при продаже квартиры за сумму свыше 2,4 млн 15% НДФЛ взымается только на часть этих средств, превышающую пороговое значение.

Пример: квартиру свою Федор продал за 4 млн, в его собственности эта недвижимость была менее 3 лет. Ему следует выплатить НДФЛ, ведь продажа квартиры – нетрудовой доход. С 2025 года налог считаем так:

- 4 млн – 2,4 млн = 1,6 млн.

- 2,4 х 13% = 312 тыс.

- 1,6 х 15% = 240 тыс.

- 312 + 240 = 552 тыс.

Таким образом, Федор должен выплатить государству 552 тыс. руб., но только при недоступности ему одного из вычетов, описанным в схеме (ниже).

Пояснение схемы:

*Нельзя воспользоваться обеими льготами сразу – «доходом за минусом расхода» и «доходом минус миллион рублей» (т.е. вычетом налогов). Требуется выбрать один вариант, являющийся наиболее выгодным в складывающейся ситуации.

Допускается однократное проведение кадастровой оценки за трехлетний период (ст.11 закона за №237).

При владении проданной недвижимой собственностью менее, соответственно, 3-х либо 5-ти лет обязательна подача налоговой декларации, пусть даже потребности уплаты налога нет (ст.228 п.1 пп.2 Налогового кодекса). Отметим, что обязанность подачи НДФЛ возлагается как на резидентов РФ, так и на нерезидентов.

Указанный коэффициент 0,7 (т.е. 70% от стоимости по кадастру) является понижающей величиной, значение которой может быть более низким по решению местных органов власти.

Выяснить текущую кадастровую стоимость принадлежащей вам недвижимости можно полностью бесплатно на официальном сайте росреестра.

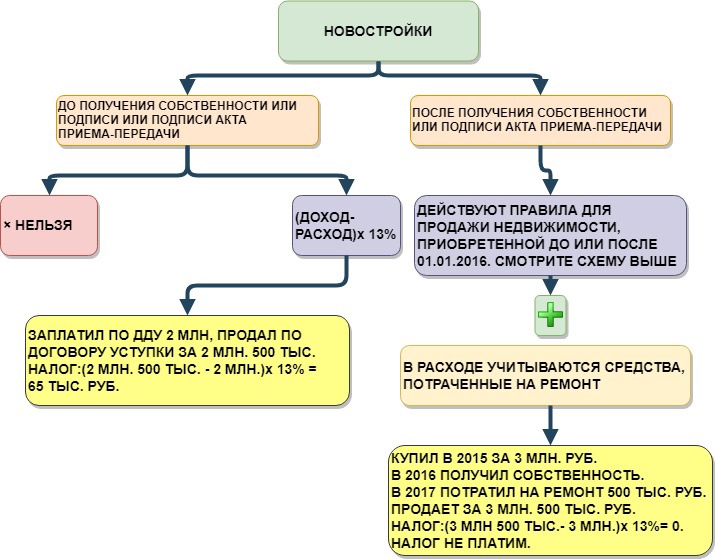

Квартира-новостройка и налоги

В отношении новостроек основной налоговый вопрос – следует ли платить налог при фактическом отсутствии собственности. Отметим, что жилье в новостройке признается законом собственностью владельца лишь с момента ее регистрации.

Пояснение схемы:

*Налоговая служба учтет расходы на ремонт квартиры, если жилье приобретено без отделки (новостройка), либо нуждается в отделке (вторичка). Этот момент следует отразить в договоре купли-продажи, акте приема-передачи или ином документе, служащем подтверждением перехода прав на квартиру собственнику (ст.220, п.5.3 Налогового кодекса).

Продажа одного и покупка другого жилья в этом же году

Рассмотрим порядок выплаты налога и доступности имущественного вычета при реализации квартиры с приобретением новой в налоговом периоде одного года.

Пояснение схемы:

*Особое исключение по налоговому вычету применяется к гражданам, использовавшим до 2001 года правом возврата части НДФЛ – они вправе обратиться за вычетом повторно.

Неверно считать налоговые выплаты за проданное, а после купленное жилье взаимозачетом. Порядок здесь другой:

-

продажа жилья дает его собственнику доход, с которого при названных выше условиях уплачивается налог государству;

-

покупка жилья позволяет собственнику обратиться к налоговой службе за имущественным вычетом. При условии, что квартира покупалась без субсидированных государством (маткапитал и т.п.), работодателем, либо иными лицами средств.

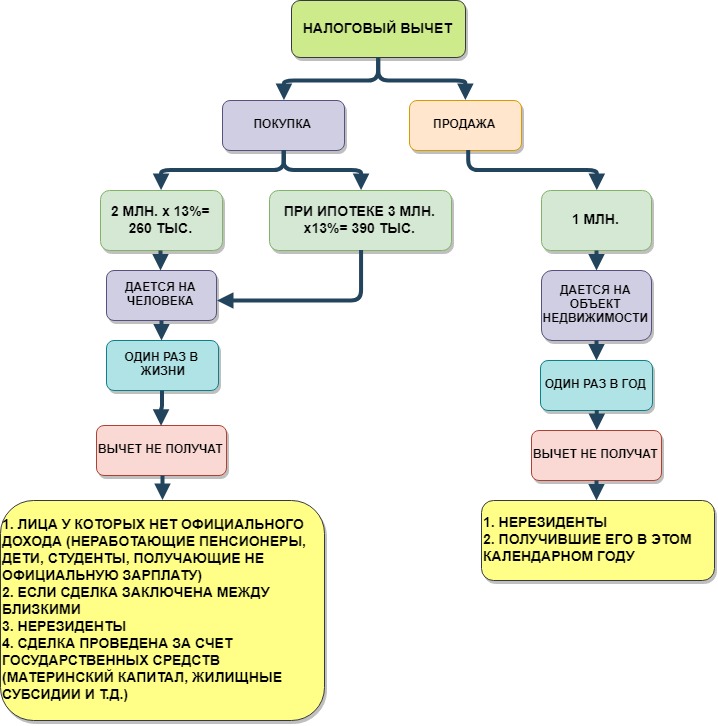

Налоговый вычет при покупке и продаже недвижимости

Гражданин вправе совершить сделку продажи жилья, а через некоторое время или сразу же – сделку покупки квартиры. И у него есть полное право обратиться за вычетами по обеим сделкам, оформив на каждую документы в отдельности и подав их одновременно. Почему нет? Это законом не запрещается. И скорее всего гражданин получит вычет по обеим сделкам, проведенным им в одном налоговом периоде. Только это будут отдельные вычеты по каждой сделке, а не взаимозачетные.

Пояснение схемы:

*Право вычета на покупку однократно предоставляется государством не на жилой объект недвижимости, а купившему это жилье гражданину (ст.220 п.11 Налогового кодекса).

Кстати, при частичном использовании права на вычет ранее, купившее новую квартиру лицо вправе обратиться с заявлением на оставшуюся сумму вычета. Напоминаем, что начала 2014 года размер вычета допустимо применять не только к одному недвижимому объекту, но и к нескольким, причем без ограничения срока погашения вычета (ст.220 п.3 пп.1 Налогового кодекса).

**Право имущественного вычета при продаже жилой недвижимости возникает у гражданина однократно за год (один налоговый период) (ст.220 п.2 пп.1 Налогового кодекса). Вычет предоставляется на сумму продажи до миллиона рублей. И если собственник намерен поочередно продать несколько объектов недвижимости, ему выгоднее учесть ограничения имущественного вычета по сумме и срокам.

Вопрос-ответ (227)

Марина 14.01.2025Добрый день. Больше 5 лет назад купила квартиру в ипотеку с использованием мат капитала. Стоимость 2200000. Доли детям выделила только сейчас после погашения ипотеки.Сейчас продаю квартиру за 4 млн. И покупаю сразу новую за 3 млн, но с улучшением условий и площади (опека разрешила). Буду ли я платить какой-то налог с продажт своей квартиры?

Ответы:Личный Агент 21.01.2025 09:43Вы владеете квартирой более 5 лет, что автоматически освобождает вас от уплаты налога на доходы физических лиц (НДФЛ) при продаже.

Факт выделения долей детям после погашения ипотеки не влияет на налоговые обязательства.

Для доходов, полученных в 2024 году, минимальный срок владения будут считать с даты, когда собственником квартиры или ее части стал владелец сертификата на материнский капитал, его супруг или супруга.

Несмотря на позднюю регистрацию права собственности на детские доли, срок владения на них нужно считать с момента использования мат. капитала и регистрации права собственности матери на квартиру 5 лет назад.Лина 23.09.2024Я пенсионерка,не работаю. Продала квартиру за 999тыс.р.Хочу купить квартиру квартиру за 1,9 млн. Нужно ли мне будет платить налог за покупку?

Ответы:Оксана 21.11.2023Добрый день. В 2023 г. был куплен дом за 3200000р. Сделали минимальный ремонт за 300000р. В 2024г. планирую продать дом за 5000000р. Какой налог придется заплатить?

Ответы:Личный Агент 22.11.2023 09:12Налог - 13% с разницы покупки и продажи.Обязательно предъявив документы о цене покупки, при подаче декларации.

Динар 26.10.20232023 году с братом продали квартиру по 1/2 доли( наследство в собственности менее 3 лет ) за 4мл 650 т.р. каждому по 2мл.325т.р.

сейчас планирую приобрести дом за 5мл.р.

Какими вычитами могу воспользоваться и какой налог придётся плотить?Ответы:Ирина 06.11.2023 22:45Здравствуйте. При продаже налогооблагаемая сумма 4 650 000-1 000 000= 3 650 000. У каждого из вас возникает налог в размере (3 650 000:2)х13%= 237 250. При покупке дома имеете право на налоговый вычет, если ранее им не воспользовались, с 2 млн., т.е. 260 000 рублей. При оформлении этих двух сделок в одном налоговом периоде вы платить ничего не будете, а льгота по подоходному налогу у вас еще останется в размере 22 750 рублей. Если вы работаете, то воспользуетесь ею.

Елена 18.10.2023Здравствуйте. Планирую продать квартиру в Москве, пол доли в собственности с 2000, вторую половину унаследовала в январе 2023, как дочь. Покупать буду две в области, вместе стоящие дороже, чем сумма продажи в тот же налоговый период. Жилье не единственное. Как рассчитать налог? Спасибо.

Ответы:Личный Агент 18.10.2023 20:56Вы не будете платить налог с продажи квартиры. Так как срок вашего владения считается с даты получения в собственность 1й доли- с 2000 года. А дальнейшее получение в собственность второй 1/2 -доли-это трактуется в налоговой как увеличение объема прав.

ТОлько после продажи на следующий год - не забудьте Подать налог декларацию, с приложением документов за 2000 год.Ирина 19.10.2023 08:51Вам верно ответили. Не возникнет налог в вашем случае. А с покупки вы сможете получить налоговый вычет, если не пользовались им ранее.

Юлия 16.10.2023Добрый день. Мама получила в наследство квартиру, сейчас эту квартиру продает за 800000, в собственности менее 3 лет. Появился покупатель который просит указать в договоре купли продажи 1600000. Будет ли мама платить налог? И если да то с какой суммы?

Ответы:Личный Агент 17.10.2023 10:44Ни в коем случае не соглашайтесь на завышение цены в квартире. Во избежание потерь, либо мошеннических действий.

Ирина 19.10.2023 08:58В случае указания стоимости квартиры 1 600 000 налог будет исчисляться с 600 000-это 13%,те 78 000. Надо помнить, что при расторжении Договора по любым причинам, покупатель сможет потребовать от вас ту сумму, которую вы указали в ДКП, а не фактически вами полученную. Взвешивайте свои риски!

Валентина 07.09.2023Добрый день! Проконсультируйте пожалуйста!!! Покупаем квартиру, будем ли мы платить налог?

Ответы:Личный Агент 13.09.2023 12:28При покупке квартиры вы не платите налог, так как Закон предполагает, что вы уже оплатили налоги, получив данную сумму дохода.

Оксана 05.09.2023Добрый день! Купила квартиру в 2021 году за 3850000₽, продала в 2023 году за 4800000₽. Какой налог надо платить?

Ответы:Личный Агент 05.09.2023 16:28Если 4800 тр - это более, чем 70% от кадастровой стоимости, то - при верной подаче Декларации и документов, подтверждающих расходы по покупке в 2024 году - налог будет = 13% от разницы (4800тр - 3850тр).

Сергей 16.08.2023Здравствуйте, вы так и не ответили на мой вопрос, квартира приобретена в 2020 г 2000000 руб, та же квартира продана в 2023 г за 4500000 руб, владение квартирой менее 5 лет, какова будет сумма налога за продажу квартиры?

Ответы:Айгуль 16.08.2023 07:48

16.08.2023 07:48Здравствуйте. Если это не единственное жилье, и три года не прошло, то налог составит 325 т.р.

18.07.2023Купила квартиру по дду в ипотеку в 2021г Стоимость 3800000 ипотека 3200000 + 600000 п.в.Продаю за 3250000 Нужно платить налог

Ответы:Айгуль 19.07.2023 08:29

19.07.2023 08:29Здравствуйте! Нужно посмотреть кадастровую стоимость. если 3250 не меньше 70% от кадастровой стоимости то налога не будет.

09.05.2023Добрый день, продаю подаренную квартиру. Владею 2/3 доли квартиры более трех лет, а 1/3 менее трех лет, являюсь единственным собственником. Освобождаюсь ли я от уплаты налога с продажи, так как первая регистрация права собственности 2/3 зарегистрирована более трех лет назад?

Ответы:Личный Агент 09.05.2023 21:021. Три года владение - и продажа без налога: стоит обратить внимание, что такое верно, если недв была получена по наследству или дарению от близкого родственника.

2. Верно: вы владеете более 3 лет всем обьектом, тк отсчет начинается с момента получения в собственность первой доли.06.05.2023Получила от мамы в наследство квартиру 21.07.2022г. Сейчас хочу продать квартиру за 1800000 руб. Мы с мужем выплачиваем ипотеку за квартиру. На 800000руб. с этих денег хотим закрыть ипотеку сразу же после продажи. Будет ли эта сумма облагаться налогом? Имущественный налоговый вычет на покупку жилья, который дают 1 раз в жизни, я получила за покупку предыдущей квартиры в 2018г.

Ответы:Личный Агент 08.05.2023 12:35Вы получите доход с продажи 1800тыс р. По заявлению в Декларации запросите вычет 1 млн руб. Налог заплатите 13% с 800000 тыс руб. Не имеет зеачения, на какие цели идет полученный доход.

Айгуль 24.05.2023 07:53

24.05.2023 07:53Так же можно учесть расходную часть, если такова была. Т.е. мама купила эту недвижимость 1,5 млн например, тогда можно воспользоваться этим вычетом.

05.04.2023Собираюсь покупать квартиру в новостройки ,сдача дома в этом году, но у меня есть квартира , которая находится после приватизации меньше года и которую собираюсь продавать , мне надо будет платить подоходный налог ?

Ответы:Личный Агент 07.04.2023 11:44После продажи приватизированной квартиры будете платить налог 13% от цены продажи за минусом 1 млн. То есть например, (2млн-1млн)*0.13 = 130 тыс руб.

При это нужно верно подать декларацию в 2024 году, чтобы к Декларации приложить заявление на предоставление вычета в размере 1 млн руб.

Относительно уплаты налога с продажи - проконсультируйтесь в Налоговой, как можно вам не платить налог реальными деньгами, а воспользоваться ВЗАИМОЗАЧЕТОМ, так как вам полагается возврат суммы налога 13% с 1,6 млн руб с покупаемой квартиры.Александр 22.01.2023Добрый день.

в 2019г приобрели квартиру - новостройку за 2350000руб.

получил налоговый вычет - 260000руб

кадастровая стоимость 2072350руб

решил квартиру отдать племяннику.

какой налог придётся платить если

1.продать племяннику за за туже сумму что и приобрёл 2350000руб

2.подарить - дарственную моей маме, а она подарит своему внуку ( моему племяннику)Ответы:Личный Агент 22.01.2023 22:111. Вероятно,это у вас не единственное жилье.

Если будете продавать квартиру, то желательно не указывать в Договоре ровно ту же сумму, чтобы не вызвать вопросы у Налоговой и законное подозрение, так как цена 2350тр в 2023 году, по сравнению с этой ценой в 2019-м году- она уже не рыночная. А вам придется в любом случае идти в Налоговую для подачи Декларации и предьявления документов о том, за какую сумму вы жилье КУПИЛИ.

В этом случае можно вам посоветовать взять справку из Банка о том, какую сумму % вы переплатили за весь период. Например, это 300 тыс рублей. Тогда вы можете указать в договоре продажи сумму 2650тр, и при этом не платить налог.

** Есть еще важный момент, чтобы вам не подставить Племянника. В случае, если он у вас покупает квартиру, то племянник должен быть готов подтвердить ПРОИСХОЖДЕНИЕ этих средств.

2. Если вы подарите маме квартиру (вероятно, вы покупали ее не в браке), то налог не платите. Желательно при сдаче документов на регистрацию дог дарения, приложить ваше Свид о рождении, особенно - если у вас разные фамилии.Андрей 08.12.2022Добрый день ситуация такова 11.2022 я продал квартиру с сестрой где мои были 50%, квартира была менее 3 лет и мне нам за нее платить налог. Другая сестра просит меня сейчас 12.2022 купить квартиру и подарить ее ей, так как она не может покупку сделать сама, т.к у нее было банкротство, вопрос, можно ли мне купить квартиру и подарить ее сестре? ни каких подводных камней со стороны закона нет? я потом никаких скидок от государства не потеряю?

Ответы:Личный Агент 08.12.2022 22:561. Чтобы вам купить квартиру сестре, вам требуется иметь официальное подтверждение законного происхождения этих средств у вас. Это как минимум.

2. Не понятно, о каких скидках вы говорите. Такие Вопросы решаются на очных консультациях, располагая всей картиной происходящего.Татьяна 30.05.2025Гражданский муж купил в окт 2019 году квартиру. В октябре 2020 подарил двум детям один из которых наш общий доли. Стало у них по 1/3 на троих. В июне 2024 продали. Какой и у кого из них будет налог? Моей дочери на момент продажи было 20 лет.

Дмитрий 06.05.2025Добрый день, в декабре месяце я приватизировал квартиру, а через 5 месяцев ее продал за 2900000 какую сумму мне платить надога

елена 04.05.2025Здравствуйте. У нас расселение .застройщик выкупает мою квартиру за 5710,000 подобрала квартиру квартиру за 4200,000 какой будет налоговый вычет.

Александр 29.04.2025Добрый день. С женой купили квартиру в 20ом году за 2млн рублей, там как первоначальный взнос были материнский капитал и сертификат молодая семья , доли разделили и хотим продать за 4.5 млн и купить другую, но в то же время мне по наследству от родителей досталась квартира 1/2 доли от родительской. Мне и сестре по 1/2 , отец умер год назад . Родительская квартира стоила 2млн ,есть договор купли продажи, хотим продать за 4млн . Вопрос- какой налог надо платить или не надо ,если мы 2 квартиры продадим и купим новую 1 квартиру до 30 апреля 2026 года ,у нас с женой 2 детей до 18 лет ? По закону говорят якобы надо купить большей площади это на совместную или на мою 1/2 доли тоже это влияет ?

Александр 12.04.2025Добрый день.

Квартира приобретена по ДДУ за 4468000руб. за собственные средства, продана за 7750000руб., владение менее 3 лет. Через месяц из этих средств куплена квартира за 4600000руб. Как правильно рассчитать налог?Задать вопрос

Спасибо!Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

Ошибка при отправке вопроса. Попробуйте отправить еще раз.

Похожие статьи

Рассмотрены возможности вычета налогов после купли жилья полным расчетом и в ипотеку. Приведен порядок оформления НДФЛ, перечислены обязательные документы, онлайн калькулятор суммы налогового вычета.

Рассмотрены возможности вычета налогов после купли жилья полным расчетом и в ипотеку. Приведен порядок оформления НДФЛ, перечислены обязательные документы, онлайн калькулятор суммы налогового вычета. Как посчитать налог, какие налоговые вычеты положены, какую цену выгоднее указывать в ДКП, как платить налог со сдачи ипотечной квартиры, примеры расчета налога и вычета

Как посчитать налог, какие налоговые вычеты положены, какую цену выгоднее указывать в ДКП, как платить налог со сдачи ипотечной квартиры, примеры расчета налога и вычета Где получить налоговое уведомление. Как правильно уплачивать налог на недвижимость. Льготы по кадастровому налогу. Сроки пересчета налога. Что будет, если не выплатить имущественный налог вовремя.

Где получить налоговое уведомление. Как правильно уплачивать налог на недвижимость. Льготы по кадастровому налогу. Сроки пересчета налога. Что будет, если не выплатить имущественный налог вовремя. В сделках с квартирами немало сомнительных схем, и к ним обращаются недобросовестные риэлторы или продавцы, покупатели с целью получения выгоды. Один из примеров – занижение стоимости имущества в ДКП. Это правонарушение, влекущее серьезные последствия для обоих участников сделки.

В сделках с квартирами немало сомнительных схем, и к ним обращаются недобросовестные риэлторы или продавцы, покупатели с целью получения выгоды. Один из примеров – занижение стоимости имущества в ДКП. Это правонарушение, влекущее серьезные последствия для обоих участников сделки. Имущественные налоговые вычеты и льготы - расчеты и тонкости - нужно ли платить налог на дарение и наследство, налог на имущество - когда платить и сколько, как получить возможные вычеты и льготы, как снизить имущественный налог, налог на доходы физических лиц и имущественные вычеты, налог при покупке объектов недвижимости.

Имущественные налоговые вычеты и льготы - расчеты и тонкости - нужно ли платить налог на дарение и наследство, налог на имущество - когда платить и сколько, как получить возможные вычеты и льготы, как снизить имущественный налог, налог на доходы физических лиц и имущественные вычеты, налог при покупке объектов недвижимости.

Другие статьи раздела

Экстрасенсы - именно так последнее время стало “модно” называть риэлторов. Никаких налогов и профессиональных стандартов, никакой ответственности, без официального трудоустройства - это мнение многих людей не связанных тесно с профессией риэлтора. В 2024 году принято решение вывести риэлторскую деятельность из серой зоны на законодательном уровне.

Экстрасенсы - именно так последнее время стало “модно” называть риэлторов. Никаких налогов и профессиональных стандартов, никакой ответственности, без официального трудоустройства - это мнение многих людей не связанных тесно с профессией риэлтора. В 2024 году принято решение вывести риэлторскую деятельность из серой зоны на законодательном уровне. Смена собственника квартиры по дарственной подразумевает как обязанность безвозмездной передачи недвижимости дарителем, так и обязанность одаряемого к принятию прав на недвижимость наряду с обязательствами по ней. Поясним обязательства, которые налагает сделка дарения квартиры на ее участников

Смена собственника квартиры по дарственной подразумевает как обязанность безвозмездной передачи недвижимости дарителем, так и обязанность одаряемого к принятию прав на недвижимость наряду с обязательствами по ней. Поясним обязательства, которые налагает сделка дарения квартиры на ее участников При каких изменениях недвижимости нужен кадастровый переучет, какие конкретно документы требуются под кадастровый учет, как регистрировать машино-места, как можно зарегистрировать арендуемую часть недвижимости

При каких изменениях недвижимости нужен кадастровый переучет, какие конкретно документы требуются под кадастровый учет, как регистрировать машино-места, как можно зарегистрировать арендуемую часть недвижимости Все данные об объектах недвижимости хранятся в ЕГРН. Однако немалая часть из них уже не существует, или давно требуется ее снос из-за ветхости. Сгоревшие, снесенные и другие объекты-призраки важно снять с учета.

Все данные об объектах недвижимости хранятся в ЕГРН. Однако немалая часть из них уже не существует, или давно требуется ее снос из-за ветхости. Сгоревшие, снесенные и другие объекты-призраки важно снять с учета. Законодательство РФ предусматривает два вида наследования недвижимой собственности – по закону и по завещанию. Исследуем процедуры оформления жилья в наследство по обеим вариантам.

Законодательство РФ предусматривает два вида наследования недвижимой собственности – по закону и по завещанию. Исследуем процедуры оформления жилья в наследство по обеим вариантам.

Расскажем в обоих случаях как унаследовать квартиру - порядок наследования, процедура получения квартиры в наследство. Какие документы на квартиру нужны обязательно; где следует восстанавливать документы на право собственности жилища; как документально подтвердить владение квартирой без подлинников; где можно получить дубликаты технического и кадастрового паспортов

Какие документы на квартиру нужны обязательно; где следует восстанавливать документы на право собственности жилища; как документально подтвердить владение квартирой без подлинников; где можно получить дубликаты технического и кадастрового паспортов

РАЗДЕЛЫ САЙТАБУДЬТЕ НА СВЯЗИПодписаться на

РАЗДЕЛЫ САЙТАБУДЬТЕ НА СВЯЗИПодписаться на

уведомления

о новых объектах450001 Республика Башкортостан, г.Уфа, Революционная, д. 70/1, оф.308Тел.: 8(347)294-53-04, 8-919-145-99-38, 8-987-254-53-04

© 2017-2025 Ассоциация по взаимодействию профессиональных риэлторов республики Башкортостан Задать вопрос риэлтору

Задать вопрос риэлтору

Заявка на вступление в ассоциацию

Заявка на услугу

Спасибо!Ваша заявка принята. Мы свяжемся с вами в ближайшее время.

Ошибка при отправке заявки. Попробуйте отправить еще раз.Пожалуйста, заполните все обязательные поляНаверхМы используем cookie-файлы для улучшения работы сайта. Продолжая использовать сайт, вы соглашаетесь с Политикой обработки персональных данных и использованием cookie-файлов. - Об ассоциации