- Недвижимость

- Об ассоциации

- Риэлторы

- Новости

- Сервисы

- Статьи

Главная / Статьи / Покупка недвижимости / Способы передачи денег при покупке квартиры - достоинства и недостатки каждогоКак передать деньги при покупке квартиры?

22.10.2022

Оглавление

- Как вносить предоплату?

- Способы передачи денег

- Банковская ячейка - плюсы и минусы

- Аккредитив - плюсы и минусы

- Депозит нотариуса - плюсы и минусы

- Прямая передача денег продавцу

- Безопасный расчет от Сбербанка

- Передача денег через эскроу-счета

- Распространенные ошибки покупателей при передаче денежных средств

Покупка недвижимости – радостный момент для каждого человека. Но одной только радостью дело не ограничивается. Процесс достаточно трудоемкий, требующий прохождения нервных и рискованных этапов. Как максимально обезопасить и облегчить свое положение? Ответ есть.

Как вносить предоплату?

Рассмотрим ситуацию. Вам понравилась квартира, вы несколько раз ее посмотрели (самостоятельно и с профессиональными оценщиками) и все-таки решились на покупку. Может быть и так, что недвижимость понравилась не только вам, но и другим потенциальным покупателям. Продавцу не столь принципиально, какой из сторон продавать собственность, но ему нужны гарантии. Поэтому он просит заинтересованных покупателей внести предоплату.

Настораживать подобная просьба не должна: продавец получает гарантию в том, что квартиру купят, а покупатель – что она достанется именно ему.

Существует несколько способов внесения предоплаты:

Задаток

Продавец с покупателем заключают договор, в котором прописывают паспортные данные, сумму предоплаты, условия, при которых сделка может не состояться и ФИО обеих сторон. Далее события могут развиваться по одному из способов:

-

в срыве сделки виноват покупатель, продавец оставляет предоплату себе;

-

хозяин квартиры передумал участвовать в сделке, и он возвращает потенциальному покупателю двойную сумму;

-

в том, что сделка не состоялась, виноваты форс-мажорные обстоятельства, а не продавец или покупатель. В этом случае продавец возвращает деньги другой стороне.

При положительном сценарии сделка состоится, и никаких трудностей не возникнет.

Важно! Чтобы действовали вышеописанные правила, в договоре должно быть написано слово «задаток». Иначе предоплата будет расцениваться как аванс.

Мы уже разбирали в чем разница между авансом и задатком со всеми нюансами в этой статье.

Аванс

В отличие от задатка аванс не несет никаких гарантий, но чаще всего на рынке недвижимости «работает» именно этот тип предоплаты (90% случаев). На законодательном уровне такая сделка не защищена. Если продавец окажется недобросовестным, покупатель может просто потерять деньги. Письменный договор также не несет никаких гарантий. Почему тогда стороны обращаются именно к авансу? Меньше бумажной волокиты.

Не считая положительного, может быть еще два сценария:

-

продавец передумал продавать потенциальному покупателю квартиру, и он возвращает денежные средства;

-

если сделка не состоялась по иным обстоятельствам, деньги остаются у владельца квартиры.

Обеспечительный платеж

Это гибрид аванса и задатка, который всего за пару лет обрел популярность. Его основная цель – обеспечение прохождения сделки. Возвращать сумму в двойном размере никто не будет, но:

-

если в том, что не состоялась сделка, виноват продавец, он возвращает предоплату покупателю;

-

в ином случае деньги остаются у хозяина квартиры.

Способы передачи денег

Предоплату покупатель передает по договоренности с продавцом. Это может произойти при втором или последующем просмотре недвижимости, когда потенциальный собственник понял, что хочет владеть именно этим жильем.

Если покупаете недвижимость в ипотеку, предоплату вносите сразу, а первоначальный взнос отдаете собственнику квартиры при совершении сделки. Оставшуюся сумму владельцу переводит банк – после изменения права собственности или в день сделки, все зависит от финансовой фирмы.

Если покупаете недвижимость не в ипотеку, о передачи денег договариваются стороны. Но покупатель должен себя обезопасить и передать деньги после того, как все обязательства были выполнены: права собственности переданы, статус официального владельца недвижимости получен.

Расчет с продавцом недвижимости – важный этап при заключении сделки. Сегодня риэлторы выделяют 6 способов передачи денег, действующих на рынке. Вы можете выбрать любой из них, главное, это безопасность, гарантии и комфорт.

Банковская ячейка

Это самый распространенный и безопасный способ. Почему? Он менее замороченный. Единственный недостаток (и то субъективный) – использование большой суммы наличных денег.

Плюсы:

-

гарантия сохранности денежных средств при срыве сделки (гарантии дает банк);

-

интересы сторон регламентирует 922 статья ГК РФ (материальные ценности);

-

пока продавец не предоставит оригинал договора, в котором есть отметка о регистрации права собственности в Росреестре (подтверждение факта свершения сделки), он не получит деньги за недвижимость – 100% гарантия для покупателя.

Минусы:

-

подобную услугу готов оказать не любой банк. Прежде чем назначить дату сделки, узнайте, в какие финансовых организациях вашего города арендуют ячейку (не забудьте уточнить условия аренды, выгодны ли они);

-

если у банка отзовут лицензию, деньги сторонам вернут, но возврат средств может задержать совершение сделки;

-

это дорогой метод расчета, поэтому сразу же договаривайтесь, какая из сторон оплачивает аренду ячейки и всю услугу.

Важно! Банк отвечает за сохранность ячейки, но не за содержимое. Пересчитывать сумму сотрудники финансовой компании не будут, это проблемы продавца и покупателя недвижимости.

Ячейка в банке представляет собой маленький сейф для хранения ценных вещей – документы, деньги, ювелирные украшения. Большинство организаций предоставляют машинку, которая подсчитает и проверит купюры. Сотрудники фирмы все подробно разъяснят, и покупателю с продавцом останется подписать бумаги.

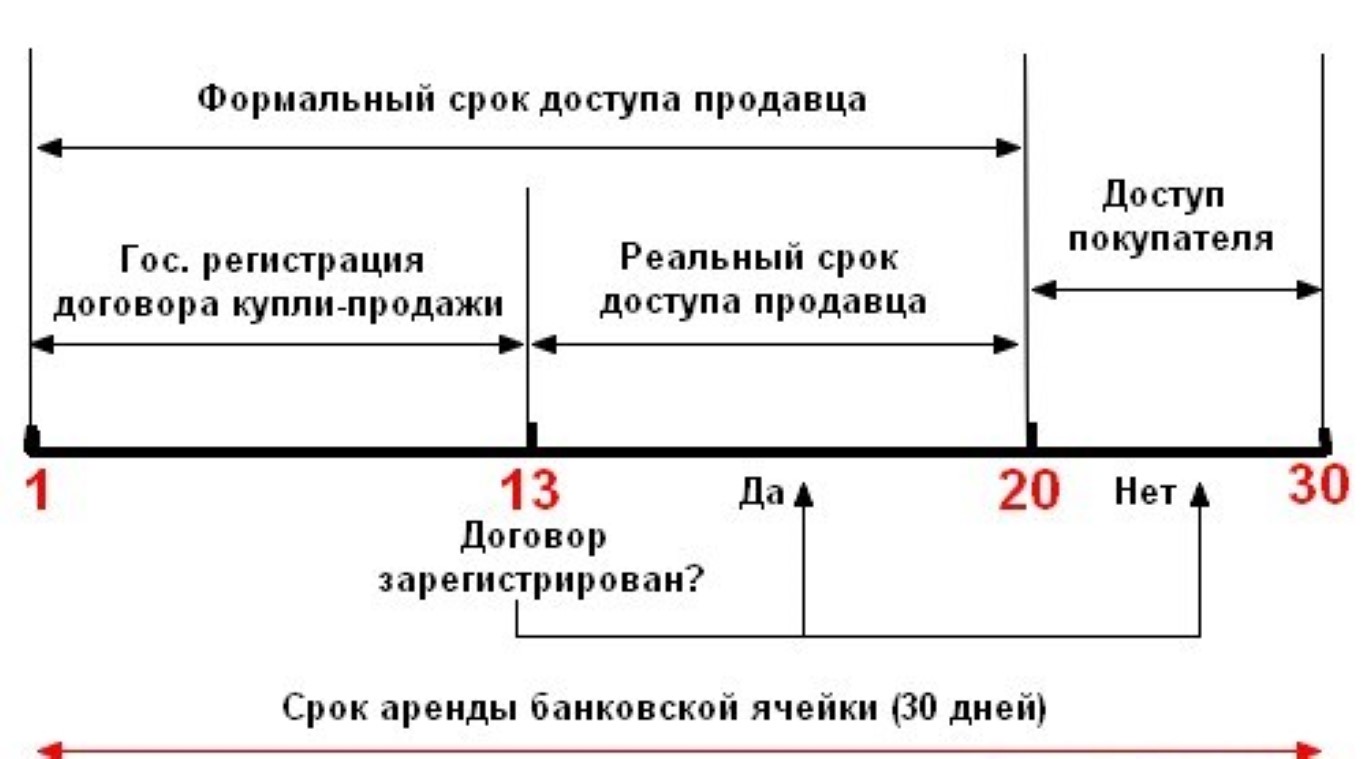

Процедура передачи денег при использовании банковской ячейки

На практике передача денег через банковскую ячейку выглядит так:

-

Прежде чем подписать ДКП, стороны идут в кредитную организацию с паспортами и образцом договора. Обычно документы на аренду ячейки оформляют на покупателя квартиры, хотя арендатором может стать и продавец.

-

Сотрудник оформляет соглашение, в котором прописываются условия, согласно которым продавец недвижимости может забрать сумму. Обычно таким условием является выписка из ЕГРН.

-

За соглашение и ячейку банк запрашивает со сторон определенную сумму. Иногда финансовая организация требует залог за ключ: вдруг его потеряют.

-

Как документы будут готовы, стороны идут в хранилище. При продавце покупатель кладет деньги в ячейку. Пусть продавец лично пересчитает сумму, чтобы в дальнейшем не было проблем: можно взять машинку у банка (заодно проверите, подлинны ли купюры).

-

Далее покупатель замыкает ячейку, забирает ключ с собой и стороны переходят к оформлению ДКП. Как сделку зарегистрируют, покупатель забирает выписку из ЕГРН.

-

Теперь участники сделки показывают сотрудникам организации договор аренды с выпиской: продавец может забрать деньги из ячейки.

-

Покупателю стоит попросить у бывшего владельца квартиры расписку, не напечатанную, а написанную его рукой разборчивым почерком с датой и подписью.

- Во-первых, ее обязательно запросят в налоговой инспекции.

- А во-вторых, это единственный способ подтвердить, что деньги все-таки передали.

Аренда ячейки – от 3000 рублей. Услугу предоставляют следующие банки (но не все филиалы): Альфа-банк, ВТБ, Открытие, Сбербанк, Россельхозбанк. Ячейку можно арендовать на пару недель, но лучше ориентироваться на месяц: срок аренды можно продлить. Выбирайте ячейку, в которую поместится вся сумма.

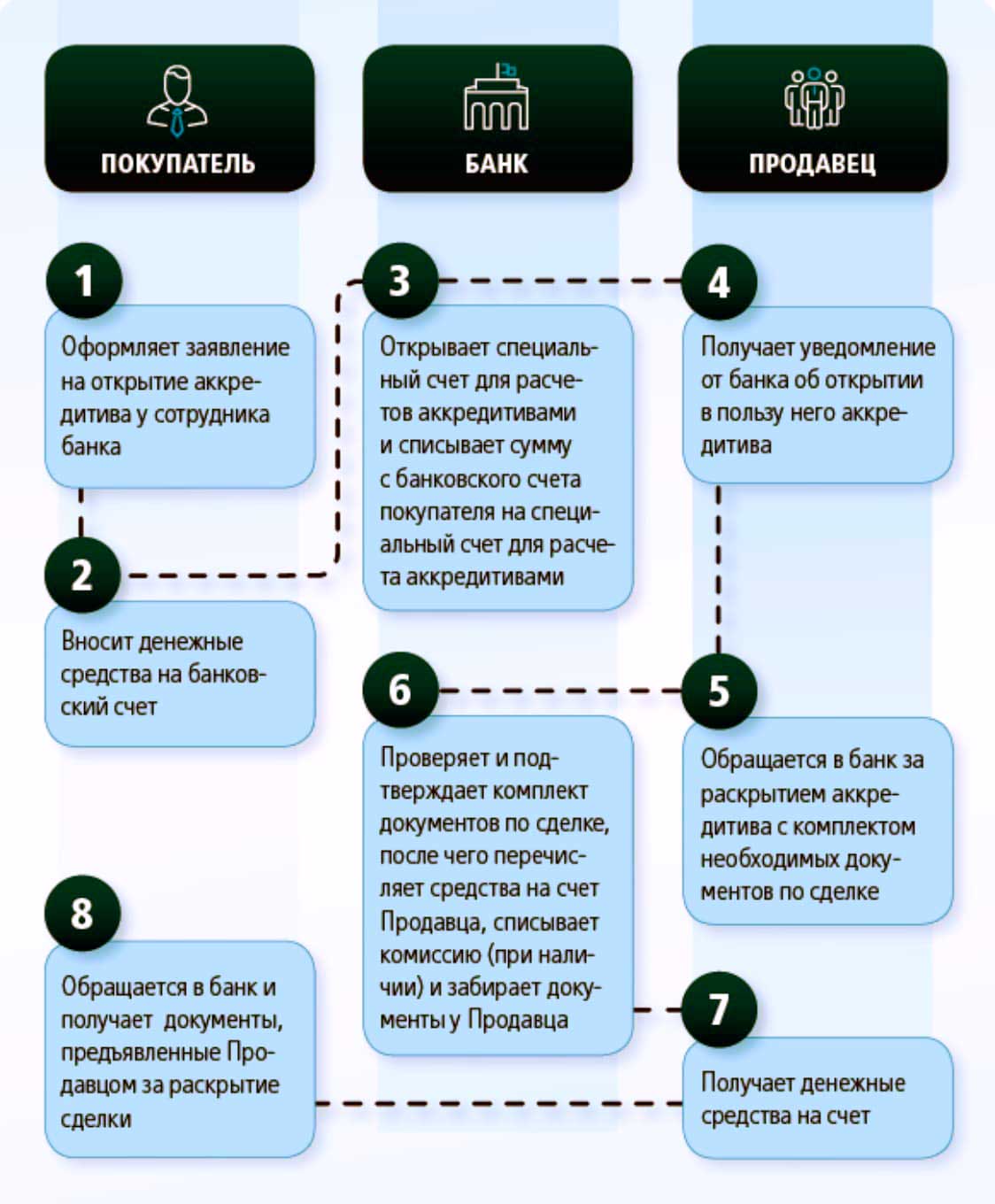

Аккредитив

Последние годы этот способ начинает пользоваться большей популярностью. Он похож на метод ячейки в банке, но покупателю квартиры не приходится вкладывать наличные. Деньги поступают с аккредитивного счета безналичным путем.

Как и в случае с предыдущим способом, продавец недвижимости получает деньги, как предоставит документы о передаче права собственности. До тех пор денежные средства на счете будут заморожены.

Плюсы аккредитива

-

банк и действующее российское законодательство гарантируют, что сделка безопасна, и регулируют отношения между участниками;

-

почти сразу после регистрации ДКП бывший владелец квартиры получает всю сумму.

Минусы аккредитива

-

услуга передачи суммы через аккредитив есть не в любом банке;

-

расчет по аккредитиву доступен только в российских рублях.

Процедура передачи денег при аккредитиве

На практике передача денег по аккредитиву выглядит так:

-

покупатель переводит сумму за недвижимость на сберегательный счет;

-

стороны идут в банк с образцом договора, паспортами, реквизитами счета продавца;

-

покупатель недвижимости оставляет заявление с реквизитами продавца на открытие счета. В заявлении обозначают условие, при котором сумма поступит на счет прежнего хозяина недвижимости. Обычно это происходит после того, как бывший владелец квартиры принесет выписку из ЕГРН;

-

всю сумму со счета покупателя переносят на аккредитивный счет, и банк выдает выписку, подтверждающую факт перевода суммы. Продавец получает уведомление об открытие аккредитива, и теперь стороны переходят к оформлению ДКП;

-

сделка зарегистрирована, и покупатель получает выписку. Стороны идут в банк. На основании выписки банк переводит сумму на счет продавца и дает соответствующую справку покупателю. Это необязательно, но все-таки стоит попросить у продавца расписку.

При аккредитиве банк несет ответственность за денежные средства, которые покупатель передает продавцу (в отличие от истории с банковской ячейкой).

Открытие аккредитивного счета стоит от 3000 рублей: иногда приходится платить процент от сделки или за обналичивание денег. Государственный банк может уточнить, откуда у покупателя такая большая сумма денег (если ответ покажется неудовлетворительным, сделка будет приостановлена).

Выбирая этот способ, стороны должны помнить, что не все банки оказывают подобную услугу (ВТБ, Сбербанк, ЮниКредит). Это не до конца изученный метод, и далеко не у каждого банковского сотрудника хватает опыта и знаний для совершения операции. Поэтому следует внимательно проверять все документы.

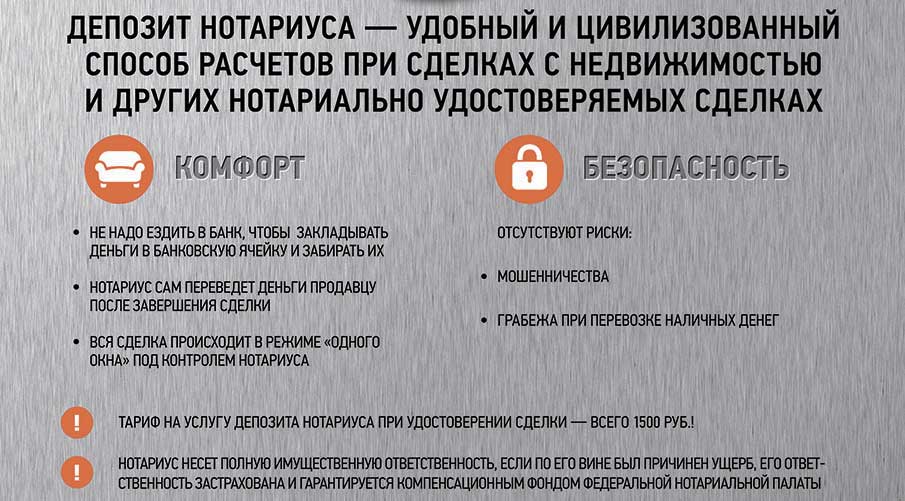

Депозит нотариуса

Этот метод похож на аккредитив, но операции проводят при помощи нотариуса, который является гарантом-посредником. У нотариуса есть счет в банке, на который и будут поступать средства.

Плюсы передачи через депозит нотариуса

-

депозиту нотариуса не угрожает банкротство кредитной организации;

-

нотариус сам проверяет и объект сделки, и продавца;

-

оформить сделку и расплатиться с продавцом можно в одной фирме;

-

по нотариальной сделке передача права собственности происходит быстрее, поэтому продавец скорее получит денежные средства;

-

не придется тратить деньги на использование аккредитива и аренду ячейки в банке;

-

нотариус ответственен за все заверенные им сделки;

-

подходят как безналичные, так и наличные;

-

нотариус хранит копии документов.

Минусы

-

за перевод денежных средств на депозит нотариуса положена комиссия;

-

за использование нотариального счета придется платить;

-

может быть выгодно в том случае, если ДКП заверяет этот же нотариус.

Процедура передачи денег через нотариуса

На практике передача денег по депозиту нотариуса выглядит так:

-

стороны идут к нотариусу с документами (у каждого работника свой перечень документов);

-

если новый владелец квартиры хочет перевести деньги безналичным способом, счет строго должен быть на него оформлен;

-

нотариус пишет соглашение и ДКП – участники оставляют подписи, документы заверяются;

-

далее покупатель переводит сумму на счет нотариуса (или передает наличные). Обязательно стоит взять справку, подтверждающую, что он выполнил обязательства;

-

как только деньги приходят, договор передают на регистрацию;

-

сделка зарегистрирована, участники забирают документы у посредника, и на счет продавца поступают деньги. Возможна оплата наличными. При этом способе также будет нелишним попросить расписку у продавца.

Услуги нотариуса оправданы в том случае, если он будет регистрировать договор. Тогда стороны заплатят от 1500 до 4500 рублей. В противном случае тариф на пользование депозитом нотариуса – 0,5%. Если квартира стоит 5000000, покупатель платит за услугу 25000 рублей. Гораздо проще (меньше документов) и дешевле воспользоваться ячейкой в банке или аккредитивом.

Прямая оплата

Это самый простой и удобный, но в то же время рискованный способ. Обе стороны рискуют: если деньги передаются до подписания договора, покупатель может остаться ни с чем, а если после, то продавец.

Этот способ используется все реже, но все-таки иногда прибегают и к его помощи. Если вы выбираете его, пригласите на сделку юриста или риэлтора, составьте расписку, встретьтесь в переговорной комнате или банке. В ней важно указать как можно больше сведений: данные обеих сторон, точное описание квартиры, сумма сделки, полный адрес недвижимости.

Прямая оплата возможна двумя способами – наличными и безналичным методом. Способ передачи денег наличными пользовался популярностью в конце прошлого столетия: сегодня стороны боятся носить столь крупную сумму, которую к тому же нужно самостоятельно пересчитать.

Плюсы наличного расчета:

-

может проводиться в любой валюте;

-

операция проходит быстро;

-

нет комиссии и процентов.

Минусы налички:-

высокий риск неправильного расчета;

-

транспортировать крупную сумму опасно;

-

можно нарваться на поддельные купюры;

-

банки назначают лимиты на обналичивание сумм в банкомате. Поэтому за раз покупатель может не суметь снять крупную сумму, чтобы расплатиться с продавцом.

Безналичный расчет немного безопаснее предыдущего способа, и пользуется большей популярностью. В любой момент покупатель запрашивает выписку, подтверждающую, что он перевел деньги продавцу. Иногда продавцы могут перевести сумму раньше. Теоретически сделать это покупатель может, поскольку есть гарантии в виде чеков.

Плюсы безналичного расчета:

-

если стороны являются клиентами одного и того же банка, возможен быстрый перевод без комиссии;

-

если участники живут в разных городах, они оформляют счет в разных банках.

Минусы онлайн расчета:-

расчет доступен только в национальной валюте;

-

для покупателя есть риски. Если после получения суммы продавец отказывается регистрировать сделку, покупатель возвращает деньги в суде (время, деньги, нервы);

-

при переводе может уйти приличная сумма на проценты.

Безопасный расчет от Сбербанка

Этот способ чаще всего используют при ипотечных сделках. Покупатель переводит сумму продавцу на счет «Центра недвижимости Сбербанка». Как и во всех остальных случаях, продавец имеет доступ к сумме после регистрации сделки.

Чтобы оформить услугу, нужно 15 минут свободного времени, 2900 рублей и минимальный набор документов – паспорта, ИНН и банковские реквизиты. Также банк потребует договор. В среднем вся процедура занимает не больше 7 дней.

Плюсы:

-

сохранность денег. Пока сделка не была зарегистрирована в Росреестре, покупатель не имеет право забрать деньги или расторгнуть договор;

-

очень быстро и просто – никаких наличных, счетных машин, банковских ячеек и расписок;

-

если счет открыли в Сбербанке, при снятии и перечислении сумм не взимается комиссия;

-

продавец может не приезжать за деньгами, они поступят на его счет.

Минусы:-

природа совершения подобных сделок пока не до конца изучена;

-

в судебной практике пока мало примеров решения споров, связанных с такой формой расчета.

Сервис безопасных расчетов недоступен, если:

-

один из участников сделки не гражданин России;

-

сумма кредита больше суммы зачисления на счет;

-

квартира оформлена до 1998 года;

-

деньги получает несовершеннолетний;

-

покупатель покупает сразу несколько долей в одной и той же недвижимости по разным ДКП;

-

собственность приобретается по дополнительному соглашению к ДДУ;

-

предусмотрено зачисление не в рублях не на счет резидента;

-

у договора уступки прав требования или ДДУ нет номера;

-

по одному договору больше двух получателей денег.

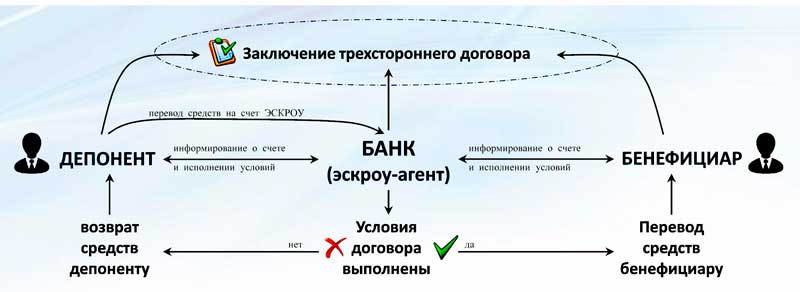

Счет эскроу

Это не самый распространенный способ передачи денег при покупке квартиры, но к нему в обязательном порядке прибегают при покупке новостройки по ДДУ. Покупатель вносит денежные средства на счет эскроу, и она замораживается до момента регистрации сделки.

Банк становится эскроу-агентом: он и контролирует, чтобы обе стороны выполняли обязательства. Чаще к этому способу прибегают, если между поступлением платежа и передачей суммы проходит много времени.

Плюсы эскроу-счета:

-

если сделка расторгнута, покупатель получает деньги назад;

-

условия сделки стороны оговаривают самостоятельно;

-

после оформления сделки продавец получает деньги – никаких рисков;

-

если у покупателя есть долги, государство не может арестовать эскроу.

Минусы эскроу-счетов:

-

можно открыть счет не в каждом российском банке;

-

покупатель может получить сумму назад, только если был расторгнут договор.

При открытии счета эскроу заключается трехстороннее соглашение: стороны могут влиять на условия сделки. На руках у участников сделки должно быть заявление и паспорта. Эскроу – это всегда безналичные: счет можно закрыть только с согласия всех трех сторон.

После открытия счета новый хозяин переводит на него деньги, а банк замораживает средства. Продавец предоставляет выписку из ЕГРН, где указан новый владелец квартиры, и получает деньги. За услуги банк получает вознаграждение: если точная сумма не указана в договоре, можно ориентироваться на прайс других агентов.

Распространенные ошибки

Ошибки, которые может совершить покупатель при передаче денег за квартиру, могут быть непоправимы. А поэтому ни в коем случае не передавайте сумму:

-

без документов. Сначала вы должны получить ДКП и расписку: они подтвердят, что вы выполнили обязательства. Если возникнут проблемы, документы могут потребоваться и в суде. Предоплату также нужно переводить только по письменному соглашению;

-

не тем людям. Если покупатель не проверит продавца, он натыкается на мошенников, продающих чужие квартиры;

-

раньше времени. Если продавец требует деньги, пока вы не подписали договор, можете насторожиться. Скорее всего, он не собирается регистрировать на вас право собственности, и вы останетесь без ничего.

Прежде чем отдать деньги и подписать бумаги, внимательно проверяйте документы. Если продавец утверждает, что получил квартиру в наследство, проверьте, так ли это. И обязательно убедитесь в том, что продавец действительно является хозяином недвижимости.

Стороны могут выбрать любой способ передачи денежных средств, но рассчитываться за собственность наличными можно не всегда:

-

одна из сторон сделки не является гражданином РФ. Поэтому для проведения сделки выбирают уполномоченный банк, которые проводит валютные операции;

-

если в купле-продаже квартиры участвует юридическое лицо;

-

владелец квартиры – недееспособный или несовершеннолетний.

Сценарий совершения сделки может разниться, если квартира покупается в ипотеку. Продавец получает деньги от банка только после регистрации сделки безналичным путем. Происходит это примерно так:

-

первоначальный взнос покупатель передает через аккредитив или банковскую ячейку. Почему именно аккредитив или банковская ячейка? Все делается в одном банке, который может дать «ипотечникам» хорошую скидку;

-

в течение 3 рабочих дней после регистрации сделки банк передает бывшему владельцу квартиры оставшуюся сумму.

Какой способ передачи денег выбрать, решать участникам сделки. Перед заключением договора важно рассмотреть все плюсы и минусы каждого способа, а затем обсудить этот момент с продавцом. Выбранный метод должен удовлетворять интересы обеих сторон.

Автор статьи:

Вопрос-ответ (0)

Задать вопрос

Спасибо!Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

Ошибка при отправке вопроса. Попробуйте отправить еще раз.

Похожие статьи

Рассмотрим варианты применения эскроу-счетов при приобретении недвижимого имущества на вторичном рынке или долевом строительстве, а также их отличительные особенности в сравнении с аккредитивами.

Рассмотрим варианты применения эскроу-счетов при приобретении недвижимого имущества на вторичном рынке или долевом строительстве, а также их отличительные особенности в сравнении с аккредитивами. Как работает долевое строительство в 2021 году, что изменилось для участника долевого строительства с 2018 года, когда эскроу-счета не нужны для застройщика, как защищены права дольщика, насколько безопасны эскроу-счета для участника долевой застройки, какие обязанности застройщика перед дольщиком

Как работает долевое строительство в 2021 году, что изменилось для участника долевого строительства с 2018 года, когда эскроу-счета не нужны для застройщика, как защищены права дольщика, насколько безопасны эскроу-счета для участника долевой застройки, какие обязанности застройщика перед дольщиком Подробно о способах приобретения состоящей под залогом квартиры. Правила защиты от опасных «мелочей», индивидуально присущих каждому способу выкупа залогового жилья

Подробно о способах приобретения состоящей под залогом квартиры. Правила защиты от опасных «мелочей», индивидуально присущих каждому способу выкупа залогового жилья

В 2023 году в законодательную базу было предложено немало поправок, которые бы упростили приобретение жилья. По словам Никиты Стасишина – зам. министра строительства РФ – изменения коснутся открытия эскроу счетов и их применения на практике. Минстрой предложил поправки «О внесении изменений в Градостроительный кодекс Российской Федерации и отдельные законодательные акты Российской Федерации» (в части малоэтажного строительства). Действительно ли теперь в сфере ИЖС все будет так просто и доступно, как говорят авторы внесения поправок в закон? Разберемся!

Найдя понравившийся по всем критериям вариант, многие покупатели часто забывают о необходимости проверить безопасность сделки. Чтобы не остаться и без жилья, и без денег, нужно знать, какие ситуации должны вызвать настороженность и когда лучше отказаться от покупки.

Найдя понравившийся по всем критериям вариант, многие покупатели часто забывают о необходимости проверить безопасность сделки. Чтобы не остаться и без жилья, и без денег, нужно знать, какие ситуации должны вызвать настороженность и когда лучше отказаться от покупки. Почему ипотека все же выгодна; как без ипотеки приобрести жилье; можно ли скопить стоимость квартиры через банковский вклад; насколько эффективно накапливать деньги путем инвестиций; сколько денег нужно ежемесячно откладывать на покупку жилья

Почему ипотека все же выгодна; как без ипотеки приобрести жилье; можно ли скопить стоимость квартиры через банковский вклад; насколько эффективно накапливать деньги путем инвестиций; сколько денег нужно ежемесячно откладывать на покупку жилья В чем отличия покупки жилья на первичном и вторичном рынках, какие плюсы и минусы у каждого варианта

В чем отличия покупки жилья на первичном и вторичном рынках, какие плюсы и минусы у каждого варианта

Другие статьи раздела

Когда машиноместо признается самостоятельным объектом недвижимости. Какие машиноместа в паркинге наиболее безопасны и почему. Как сэкономить на машиноместе для двух авто

Когда машиноместо признается самостоятельным объектом недвижимости. Какие машиноместа в паркинге наиболее безопасны и почему. Как сэкономить на машиноместе для двух авто Нюансы продажи квартир в готовых новостройках, причины распродажи застройщиком жилых лотов в завершенных многоэтажках, достоинства и недостатки покупки квартир в сданном доме

Нюансы продажи квартир в готовых новостройках, причины распродажи застройщиком жилых лотов в завершенных многоэтажках, достоинства и недостатки покупки квартир в сданном доме Какие этажи наиболее подходят для здоровья жильцов, каковы плюсы-минусы каждого этажа, почему городские квартиры чем выше – тем дороже

Какие этажи наиболее подходят для здоровья жильцов, каковы плюсы-минусы каждого этажа, почему городские квартиры чем выше – тем дороже Коллективные инвестиции в недвижимость открывают новые возможности для вложения капитала. Круг потенциальных инвесторов становится шире: даже с небольшой суммой можно войти в крупный инвестиционный портфель. Этот метод инвестирования менее рискован и упрощает управление капиталом.

Коллективные инвестиции в недвижимость открывают новые возможности для вложения капитала. Круг потенциальных инвесторов становится шире: даже с небольшой суммой можно войти в крупный инвестиционный портфель. Этот метод инвестирования менее рискован и упрощает управление капиталом. В каких случаях жилье приобретенное до бракосочетания по ДДУ (договору долевого участия) признается/не признается общим имуществом супругов.

В каких случаях жилье приобретенное до бракосочетания по ДДУ (договору долевого участия) признается/не признается общим имуществом супругов. В подтверждении намерения покупки жилья покупателем вносится частичная предоплата, это обычно. Однако именно формулировка данного платежа (аванс, задаток) в договоре определяет условия возврата предоплаты продавцом при расторжении сделки

В подтверждении намерения покупки жилья покупателем вносится частичная предоплата, это обычно. Однако именно формулировка данного платежа (аванс, задаток) в договоре определяет условия возврата предоплаты продавцом при расторжении сделки

РАЗДЕЛЫ САЙТАБУДЬТЕ НА СВЯЗИПодписаться на

РАЗДЕЛЫ САЙТАБУДЬТЕ НА СВЯЗИПодписаться на

уведомления

о новых объектах450001 Республика Башкортостан, г.Уфа, Революционная, д. 70/1, оф.308Тел.: 8(347)294-53-04, 8-919-145-99-38, 8-987-254-53-04

© 2017-2025 Ассоциация по взаимодействию профессиональных риэлторов республики Башкортостан Задать вопрос риэлтору

Задать вопрос риэлтору

Заявка на вступление в ассоциацию

Заявка на услугу

Спасибо!Ваша заявка принята. Мы свяжемся с вами в ближайшее время.

Ошибка при отправке заявки. Попробуйте отправить еще раз.Пожалуйста, заполните все обязательные поляНаверхМы используем cookie-файлы для улучшения работы сайта. Продолжая использовать сайт, вы соглашаетесь с Политикой обработки персональных данных и использованием cookie-файлов. - Об ассоциации